Redacción Alabrent

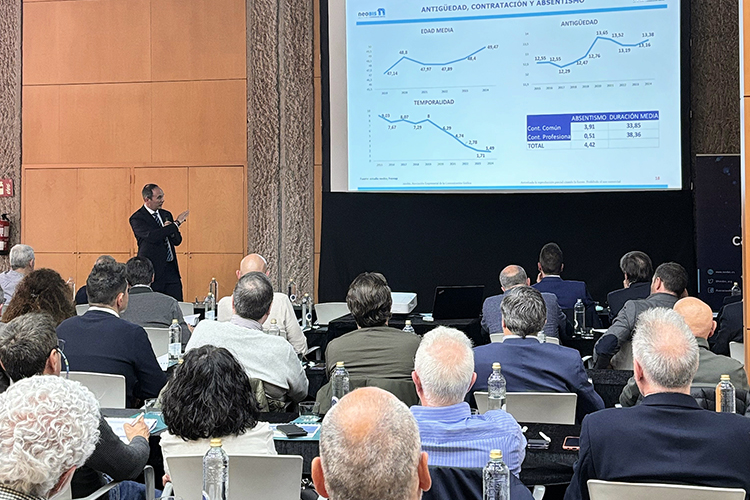

Un nuevo análisis de neobis que fundamentalmente viene a ratificar las tendencias que se venían anunciando en ejercicios precedentes. No hay grandes sobresaltos pero sí la confirmación de que la insuficiente recuperación se presenta de forma asimétrica. Es decir, recuperación escasa y no para todos.

El número de empresas y la afiliación de trabajadores están prácticamente planos. Este último indicador continúa con el mismo comportamiento desde el cuarto trimestre de 2012.

La estructura del sector en cuanto al número de empresas arroja algunas novedades que se deben mencionar: crece el número de compañías con facturación superior a los 3 millones de euros y crece también el número de aquellas que facturan menos de 250 mil euros. Si bien es cierto que el impacto de estas últimas en la facturación es muy poco significativo.

Se observa también un abandono progresivo de las personas demandantes de empleo en nuestro sector, bien porque han perdido la esperanza de encontrar empleo, bien porque se han ocupado. Hemos pasado de tener un paro registrado de 20.051 trabajadores en 2012, a tener 11.713 en diciembre de 2017.

Igualmente se ha reducido de forma importante el número de accidentes de trabajo. Sin duda, debido a la mayor concienciación de las medidas en materia de prevención de riesgos y también como consecuencia de una menor actividad para la cual se requieren jornadas menos exigentes.

El endeudamiento de las empresas se sigue presentando como factor clave en el análisis. Por una parte, se puede constatar cómo un menor endeudamiento equivale a un mejor resultado en las empresas que mejor se comportan. Por otra, cómo el sector sigue dedicado a reducir la deuda que contrajo en años anteriores.

Sin embargo, este ratio puede tener otras lecturas: se pone de manifiesto que la confianza en el futuro es mejorable, toda vez que la rebaja de la deuda también nos permite adivinar cómo está siendo la actividad inversora.

La facturación del sector ha crecido por segundo año consecutivo, este año lo ha hecho en un 3,25%, hasta los 5.400 millones de euros. En todo caso, lejos de los 8.500 millones de antes de la crisis. Pero como se establecía al principio, la asimetría es una característica de este crecimiento: sirva como ejemplo que mientras la media de crecimiento del sector es la citada con anterioridad, la de las 150 empresas más grandes se eleva hasta el 6,5%.

Algo similar ocurre con los resultados del ejercicio, en efecto, crecen, pero los dos tercios de todos los beneficios los obtienen el 12% de las empresas. Lo que no obsta para que año tras año crezca el número de empresas con resultado positivo. Se puede deducir, en consecuencia, que son muchas las empresas que tendrán dificultades para acometer nuevas inversiones.

Teniendo en cuenta los niveles de endeudamiento y el nivel de los resultados se puede deducir que veremos acentuada la asimetría en los próximos años.

Por sectores

Con los parámetros actuales que rigen la actividad económica, hay patrones de comportamiento que se han cumplido en todas las ocasiones y que se van a seguir cumpliendo en el futuro. Cuando el capital detecta un nicho de alta rentabilidad, allá que se dirige en busca de retornos adecuados a la inversión.

Este es el caso del sector de etiquetas hoy, al igual que le sucedió a otros en años precedentes. El caso es que se incrementa la oferta, esta presiona los precios a la baja y empiezan a verse las consecuencias.

El sector de etiquetas, globalmente considerado, sigue siendo el que mejores ratios presenta. Sin embargo, por primera vez en años, se puede observar un estancamiento de la rentabilidad media del sector. Solo el tiempo nos dirá si esto es el principio de una tendencia diferente o no, pero todo apunta a que se reestructurará durante los próximos años. Conviene aclarar que, a nuestros efectos, reestructurarse no es sinónimo de nada negativo, es simplemente una consecuencia lógica de la ley de la oferta y la demanda.

Nada reseñable en los sectores de rotativas, libro color, impresión digital de gran formato y encuadernación. Ya son de por sí sectores con el grueso de la actividad concentrado en pocos actores, y en los años venideros podremos observar si sus niveles de competencia exigen nuevas reestructuraciones. Todos ellos, globalmente considerados, presentan mejores ratios que en ejercicios precedentes pero con retornos muy ajustados. Aunque, lógicamente, hay empresas líderes en cada sector que destacan y hacen que los ratios medios sean mejores. También la asimetría, se pone de manifiesto.

Un paseo por el mundo

Siguiendo esa teoría, no escrita pero sí suficientemente demostrada, de que lo que sucede en otros países acaba sucediendo en el nuestro, neobis ha presentado también datos de la Unión Europea y de los Estados Unidos de América.

En Europa ocurren cosas similares que en España respecto del tamaño del sector y tendencias. El volumen de facturación, el número de empresas y el de trabajadores decrece prácticamente en casi todos los países excepto en algunos de la Europa del Este. Claro está que es menos impactante en los resultados que Estonia crezca un 71% a que Alemania decrezca un 16%.

A modo de conclusión, el sector en el Mundo se hace más pequeño en lo que se refiere al número de compañías, de empleados y de volumen de facturación. Y también dejar constancia de que esta realidad tiene un impacto desigual en las empresas, lo que no hace más que constatar que no hay una solución para todo el sector y que cada uno tendrá que descubrir el camino a seguir, ya sea dentro o fuera.